국내 배당주 투자 방법: 초보자 가이드부터 고배당 전략까지

|

| 붕어빵 뉴스 |

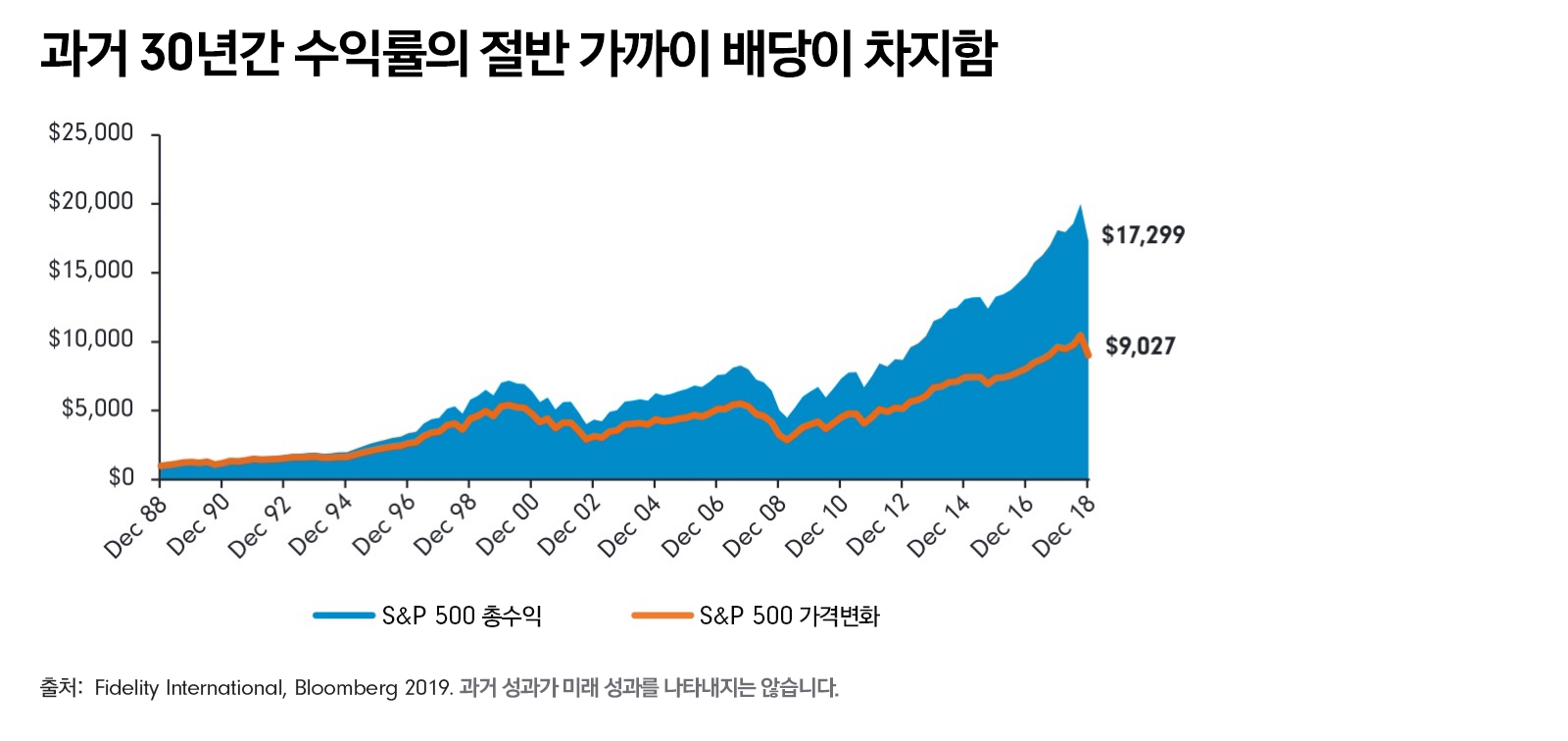

2025년, 고금리 시대가 지속되면서 국내 배당주 투자가 다시 주목받고 있습니다. 주가 변동성에 지친 투자자들이 안정적인 현금 흐름을 추구하는 가운데, 배당수익률 5% 이상의 우량 배당주가 인기입니다. 배당주 선택 기준, 추천 종목, 세금 관리, 리스크 대처 팁까지 포괄적으로 다루며, 2025년 최신 데이터를 기반으로 실전 전략을 제시합니다. 배당주 투자로 월 50만 원 수익을 목표로 하는 30~40대 재테크족을 위해 최적화된 가이드입니다.

|

| 한국 배당주 전수조사했다, 황제주·귀족주 순위 대공개 | 중앙일보 |

배당주 투자란? 기본 개념과 매력 포인트

배당주 투자는 기업이 이익 일부를 주주에게 현금이나 주식으로 분배하는 '배당금'을 통해 수익을 창출하는 전략입니다. 2025년 국내 시장에서 배당수익률 평균은 2~3%로, 은행 정기예금(약 3.14%)을 상회하는 종목이 많아 안정적입니다. 특히, 인플레이션 헤지와 장기 자산 증식에 유리합니다.

왜 2025년에 배당주를 투자할까?

- 안정적 현금 흐름: 주가 하락 시에도 배당금이 '월급' 역할을 합니다. 예를 들어, 1억 원 투자 시 연 500~700만 원 배당 가능.

- 세제 혜택 확대: 배당소득 분리과세(연 2천만 원 이하 15.4%)로 세금 부담 완화.

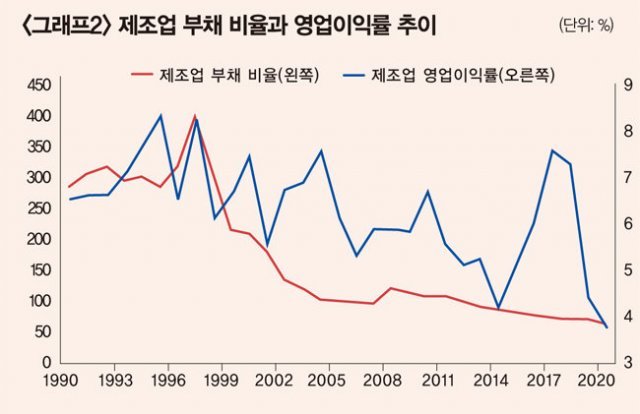

- 시장 환경: 저성장 국면에서 금융·통신·철강 업종의 '현금 부자' 주식이 강세.

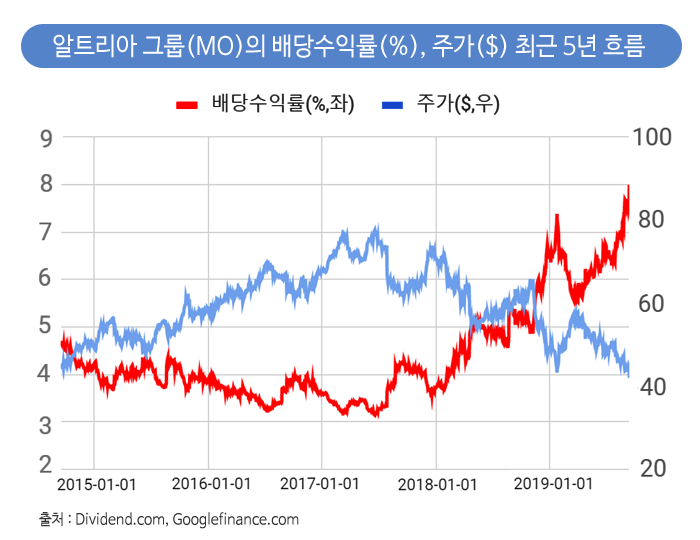

그러나 배당만 보고 투자하면 함정에 빠질 수 있습니다. 기업 재무 건전성과 배당 지속성을 확인하세요.

국내 배당주 투자 준비: 초보자 첫걸음 3단계

국내 배당주 투자 방법의 첫 단계는 기본 인프라 구축입니다.

2025년 기준, HTS/MTS 앱으로 쉽게 접근 가능합니다.

1단계: 증권 계좌 개설과 기본 도구

- 계좌 개설: 키움증권, NH투자증권 등에서 비대면 개설(5분 소요). ISA 계좌 추천(세제 혜택: 배당소득 비과세 한도 200만 원).

- 필수 앱/사이트: 네이버 증권(실시간 배당 정보), 한국거래소(KRX) 배당 일정 조회.

- 초기 자본: 1,000만 원부터 시작. 매월 적립식 투자로 리스크 분산.

2단계: 배당주 기본 지식 습득

- 배당수익률 계산: (주당 배당금 / 주가) × 100. 2025년 목표: 5% 이상.

- 배당 유형: 현금 배당(대부분), 주식 배당. 분기/반기/연 1회 지급.

- 기준일 확인: 배당 기준일(예: 12월 31일) 전 T-2일 매수 필수.

3단계: 포트폴리오 설계

- 분산 투자: 업종 3~5개, 종목 10개 이상. 예: 금융 40%, 통신 30%, 에너지 30%.

- ETF 활용: TIGER 고배당(국내 우량주 추종), KODEX 배당성장. 수수료 0.3% 미만, 리스크 ↓.

|

글로벌 투자전문가 | 피델리티자산운용㈜ |

2025년 국내 배당주 선택 기준: 고배당 우량주 필터링

랜덤 선택은 피하세요. 다음 기준으로 스크리닝:

- 배당수익률 5% 이상: 안정적 현금 흐름 보장.

- 배당성향 30~70%: 과도한 배당은 성장 저해.

- PBR 1배 이하: 저평가 종목 우선(하방 리스크 ↓).

- 과거 5년 배당 증가 추세: 지속 가능성 확인.

- 업종 안정성: 금융(은행·보험), 통신, 에너지 중심.

추천 도구: KRX 배당순위 사이트

KRX에서 '배당순위50' 조회. 2025년 2월 기준, 고배당주 평균 수익률 6%대.

실전 투자 전략: 초보 vs 고급

초보자 전략: 안정적 적립식 투자

- 월 100만 원 적립: 고배당 ETF 매수(예: TIGER 고배당, 월배당 9.27%).

- 배당 재투자(DRIP): 배당금을 자동 재매수로 복리 효과.

- 타이밍: 배당 기준일 1개월 전 매수, 지급 후 1주 보유 후 매도(세금 최소화).

예시: 5,000만 원 투자 시 연 배당 250~350만 원 기대.

고급 전략: 섹터 로테이션과 옵션 활용

- 섹터 로테이션: 금리 인하 시 금융주, 에너지 전환 시 철강주(예: POSCO).

- 커버드콜 ETF: TIGER 미국테크TOP10+10%프리미엄(분배율 24.68%). 주가 상승 제한되지만 배당 ↑.

- 헤지: VIX 지수 추종 ETF로 변동성 대비.

|

변동성 장세…시장 이기는 3가지 배당주 투자 전략 |

2025년 국내 고배당주 TOP 10 추천: 데이터 기반 순위

2025년 상반기 기준, 배당수익률·안정성으로 선정. (데이터: 네이버 증권, KRX, 2024 결산 배당 기준)| 순위 | 종목명 (코드) | 업종 | 배당수익률 (%) | 주당 배당금 (원) | 투자 포인트 |

|---|---|---|---|---|---|

| 1 | 하나금융지주 (086790) | 금융 | 7.6 | 2,500 | 특별배당 기대, PBR 0.5배 저평가 |

| 2 | KT&G (033780) | 소비재 | 7.2 | 5,000 | 안정적 현금 흐름, 주가 변동성 낮음 |

| 3 | 한국기업평가 (034310) | 금융 | 6.8 | 1,200 | 신용평가 안정성, 배당성향 60% |

| 4 | 고려아연 (010130) | 소재 | 6.5 | 10,000 | 비철금속 호황, 분기 배당 |

| 5 | POSCO (005490) | 철강 | 6.2 | 5,000 | 글로벌 수요 회복, 분기 배당 |

| 6 | 한국쉘석유 (002960) | 에너지 | 5.9 | 27,000 | 에너지 안정, 고배당 왕 |

| 7 | 삼성화재 (000810) | 보험 | 5.7 | 4,000 | 보험료 수익 안정, 배당 증가 추세 |

| 8 | SK텔레콤 (017670) | 통신 | 5.5 | 5,500 | 5G 성장, 배당성향 50% |

| 9 | LG화학우 (051905) | 화학 | 5.3 | 3,000 | 배터리 호재, 우량 우선주 |

| 10 | 삼성화재우 (000815) | 보험 | 5.1 | 2,500 | 저평가 우주, 안정 배당 |

국내 배당주 투자 세금과 리스크 관리

세금 관리: 폭탄 피하는 법

- 국내 배당세: 15.4% 원천징수(소득세 14% + 지방세 1.4%). 연 2천만 원 초과 시 종합소득세 추가(최대 49.5%).

- 절세 팁: ISA 활용, 배당 재투자(세금 유예). 해외 ETF 시 현지세(15%) + 국내세 환급 신청.

- 2025 변화: 배당소득 분리과세 확대 논의 중 – 홈택스에서 연말정산 확인.

주요 리스크와 대처

- 주가 하락 리스크: 배당락 후 주가 조정. 대처: 장기 보유(5년 이상).

- 배당 감소 리스크: 이익 악화 시. 대처: 배당성향 50% 미만 종목 선호.

- 환율/인플레 리스크: 해외 ETF 시. 대처: 환헤지 상품 선택.

- 전체 시장 리스크: 다각화와 스톱로스(손절 기준 10%) 설정.

|

세계 최저 수준 배당수익률, 한국 증시 이 꼴로 만들었다|동아일보 |

0 댓글